ICI is generating an English version, it will be linked here when available.

Merkezi olmayan bir borsa (DEX), kullanıcıların fonların transferini ve muhafazasını kolaylaştırmak için herhangi bir “aracıya” ihtiyaç duymadan kripto para birimlerini, gözetimsiz bir şekilde takas edebilecekleri eşler arası bir pazar yeridir.

DEX’ler, aracıları; (geleneksel olarak bankalar, brokerler, ödeme işlemcileri veya diğer kurumlar ) varlıkların değişimini kolaylaştıran blok zinciri tabanlı akıllı sözleşmelerle değiştirir.

DEX’ler şeffaflıktan uzak ve son derece sınırlı bakış açısı sunan geleneksel (merkezi) borsaların aksine, fonların hareketini ve değişimini kolaylaştıran mekanizmalara tam bir şeffaflık sunar!

Ayrıca, kullanıcı fonları ticaret sırasında üçüncü bir tarafın kripto para cüzdanından geçmediğinden, DEX’ler karşı taraf riskini azaltır ve kripto para ekosistemindeki sistemik merkeziyetsizleşme risklerini azaltır.

DEX’ler, merkezi olmayan finansın (DeFi) temel taşıdır ve daha karmaşık finansal ürünlerin üzerine inşa edilebileceği kilit bir “para LEGO” işlevi görmektedir!

Bu yazıda, merkezi olmayan borsaların nasıl çalıştığını, farklı DEX türlerini ve kripto para ekosistemine getirdikleri fayda ve riskleri özetleyeceğiz 😇

Merkezi Olmayan Borsalar Nasıl Çalışır?

Her biri özellik setleri, ölçeklenebilirlik ve merkeziyetsizlik açısından farklı avantajlar sunan birkaç DEX tasarımı vardır. En yaygın iki tür şöyledir :

➊ sipariş defteri DEX’leri

➋ otomatik piyasa yapıcılar (AMM’ler)

Kullanıcının istediği işlem için en iyi fiyatı veya en düşük gaz maliyetini bulmak için zincirdeki birden fazla DEX’i ayrıştıran DEX toplayıcıları da yaygın olarak kullanılan bir kategoridir.

DEX’lerin ana faydalarından biri, blok zincir teknolojisi ve değişmez akıllı sözleşmeler kullanılarak elde edilen yüksek derecede determinizm ve güvenilirliktir.

Coinbase veya Binance gibi merkezi borsalarda (CEX’ler) platform, borsanın dahili eşleştirme motorunu kullanarak alım satımı kolaylaştırırken, DEX’ler akıllı sözleşmeler ve zincir üstü işlemler yoluyla alım satım gerçekleştirir.

Ayrıca, DEX’ler, kullanıcıların ticaret sırasında kendi kendine barındırılan cüzdanları aracılığıyla fonlarının tam vesayetini korumalarına izin verir.

DEX kullanıcılarının genellikle iki tür ücret ödemesi gerekir:

1- ağ ücretleri

2- ticaret ücretleri

Ağ ücretleri, zincir içi işlemin gaz maliyetini ifade ederken ticaret ücretleri, temel protokol, likidite sağlayıcıları, token sahipleri veya protokolün tasarımında belirtildiği gibi bu varlıkların bir kombinasyonu tarafından toplanır.

Birçok DEX’in ardındaki vizyon, merkezi bir arıza noktası olmayan ve dağıtılmış paydaşlardan oluşan bir toplulukta merkezi olmayan mülkiyet olmadan izinsiz erişilebilir, uçtan uca zincir üstü altyapıya sahip olmaktır. Bu, tipik olarak, protokol yönetim haklarının, önemli protokol kararlarına oy veren bir paydaşlar topluluğundan oluşan merkezi olmayan özerk bir kuruluş (DAO) tarafından yönetildiği anlamına gelir.

Bununla birlikte, kalabalık bir DEX ortamında protokolü rekabetçi tutarken protokolün merkezsizleştirilmesini en üst düzeye çıkarmak kolay bir başarı değildir, çünkü DEX’in arkasındaki çekirdek geliştirme ekibi, görev açısından kritik protokol işlevleri hakkında genellikle dağıtılmış bir dizi paydaştan daha bilinçli kararlar alabiliyor. Buna rağmen, birçok DEX, sansür direncini ve uzun vadeli esnekliği artırmak amacıyla dağıtılmış bir yönetişim yapısını tercih ediyor.

Emir Defteri DEX’leri (Order Book DEX)

Bir order book (bir piyasadaki açık alım ve satım emirlerinin gerçek zamanlı koleksiyonu) elektronik borsaların temel direğidir.

Emir defterleri (sipariş defteri olarak da bilinir), bir borsanın dahili sistemlerinin alış ve satış emirlerini eşleştirmesine izin verir.

Tamamen zincir üstü emir defteri DEX’leri, emir defterindeki her etkileşimin blok zincirinde yayınlanmasını gerektirdiğinden, DeFi’de tarihsel olarak daha az yaygındı. Bu, ya mevcut blok zincirlerinin çoğunun kaldırabileceğinden çok daha yüksek verim ya da ağ güvenliği ve merkeziyetsizlikte önemli ödünler gerektirir. Bu nedenle, Ethereum’daki sipariş defteri DEX’lerinin ilk örnekleri, düşük likiditeye ve yetersiz kullanıcı deneyimine sahipti. Buna rağmen, bu borsalar, bir DEX’in akıllı sözleşmeler kullanarak ticareti nasıl kolaylaştırabileceğine dair ikna edici bir kavram kanıtıydı.

Optimistic rollup’lar ve Zero Knowledge rollup’lar gibi katman-2 ağları ve daha yüksek verimli ve uygulamaya özel blok zincirlerin piyasaya sürülmesi gibi ölçeklenebilirlik yenilikleri ile zincir üstü sipariş defteri değiş tokuşları daha uygulanabilir hale geldi ve şimdi önemli miktarda ticari faaliyeti var.

Ek olarak, emir defteri yönetimi ve eşleştirme süreçlerinin zincir dışı, alım satımların ise zincir üzerinde gerçekleştiği hibrit sipariş defteri tasarımları günümüzde daha popüler hale geldi.

Bazı popüler sipariş defteri DEX’leri arasında 0x, dYdX, Loopring DEX ve Serum bulunur.

Otomatik Piyasa Yapıcılar (AMM’ler)

Otomatik piyasa yapıcılar, anında likidite sağladıkları için,ve likidite sağlanmasına demokratik erişim ve çoğu durumda herhangi bir token için izinsiz piyasa oluşturma olanağı sağladıkları için en yaygın kullanılan DEX türüdür.

Bir AMM, esasen, iki (veya daha fazla) varlık arasında her zaman bir fiyat teklif etmeye istekli olan bir para robotudur.

Bir emir defteri yerine, bir AMM, havuzdaki jetonların oranına dayalı bir algoritma tarafından belirlenen fiyatla, kullanıcıların jetonlarını takas edebilecekleri bir likidite havuzu kullanır.

AMM’ler her zaman bir kullanıcı için fiyat teklif edebildikleri için, aksi takdirde daha düşük likiditeye sahip olabilecek piyasalarda likiditeye anında erişim sağlar. DEX sipariş defteri durumunda, istekli bir alıcı, siparişinin bir satıcının siparişiyle eşleşmesini beklemek zorundadır — alıcı, siparişini mevcut fiyata yakın sipariş defterinin “üst” kısmına gönderse bile, emir asla yürütülmeyebilir.

AMM durumunda, döviz kuru bir akıllı sözleşme ile belirlenir. Kullanıcılar likiditeye anında erişebilirken, likidite sağlayıcıları (AMM’nin likidite havuzuna yatıranlar) işlem ücretleri yoluyla pasif gelir elde edebilir. Anında likidite ve likidite sağlanmasına demokratik erişimin bu kombinasyonu, AMM’ler aracılığıyla piyasaya sürülen yeni jetonların patlamasını sağladı ve stabilcoin takasları gibi farklı kullanım durumlarına odaklanan yeni tasarımların kilidini açtı . AMM’lerle ilgili daha ayrıntılı bir araştırma yapmak istiyorsanız, AMM’lerin nasıl çalıştığını anlatan bu gönderiyi okuyabilirsiniz!

Mevcut AMM tasarımlarının çoğu kripto para birimleriyle ilgilenirken, AMM’ler NFT’lerin, tokenize edilmiş gerçek dünya varlıklarının, karbon kredilerinin ve çok daha fazlasının takasını kolaylaştırmak için de kullanılabilir.

Bazı popüler AMM DEX’ler arasında Bancor, Balancer, Curve, PancakeSwap, Sushiswap, Trader Joe ve Uniswap bulunur.

Peki Merkezi Olmayan Borsaların Faydaları Nelerdir?

➡️DEX alım satımları deterministik akıllı sözleşmelerle kolaylaştırıldığından, merkezi tarafların müdahalesi olmadan tam olarak kullanıcının amaçladığı şekilde yürütüleceklerine dair güçlü garantiler taşırlar.

➡️Geleneksel finansal piyasalarda mevcut olan şeffaf olmayan yürütme yöntemlerinin ve sansür potansiyelinin aksine, DEX’ler güçlü yürütme garantileri ve ticaretin altında yatan mekaniklere yönelik artan şeffaflık sunar.

➡️Bu videoda Chainlink’in kurucusu Sergey Nazarov, kriptografik olarak uygulanan garantilere duyulan ihtiyacın, merkezi olmayan altyapı talebini nasıl artırdığını tartışıyor, izlemek için linke tıklayabilirsiniz:

https://www.youtube.com/watch?v=D30NUjn_3Es

➡️Dahil olan herhangi bir koruyucu bulunmadığından ve kullanıcılar kendi barındırdıkları cüzdanlarını kullanarak katılabildiklerinden, DEX’ler karşı taraf riskini azaltırlar.

➡️DEX’ler, az sayıda merkezi borsanın cüzdanlarında yoğunlaşan sermaye miktarını azaltarak blok zinciri endüstrisinin bazı sistemik risklerini de azaltabilir. 2014 yılında, Mt. Gox merkezi borsası, yüz binlerce bitcoin kaybının ortasında faaliyetlerini aniden durdurmadan önce tüm Bitcoin ticaret hacminin önemli bir bölümünü ele aldı.

➡️DEX’ler ayrıca finansal katılımı artırmaya yardımcı olur. Coğrafi konuma veya diğer faktörlere bağlı olarak erişimi sınırlayan belirli kullanıcı arayüzleri vakaları olsa da, bir DEX’in akıllı sözleşmelerine erişmek için yalnızca bir İnternet bağlantısı ve uyumlu bir kendi kendine barındırılan cüzdan gerekir.

➡️Kullanıcılar, cüzdan adreslerini kullanarak basit bir şekilde oturum açabildiklerinden, bir DEX için katılım süreci, merkezi bir değişime kıyasla sorunsuz ve pratik olarak anında gerçekleşir.

DEX Riskleri ve Hususlar

DEX’ler, güçlü yürütme garantileri, artan şeffaflık ve izinsiz erişim yoluyla ticaret ve likidite sağlanmasına erişimi demokratikleştirdi. Bununla birlikte, DEX’ler ayrıca aşağıdakileri içeren ancak bunlarla sınırlı olmayan bir dizi risk taşır:

- Akıllı sözleşme riski — Blok zincirler, finansal işlemleri yürütmek için oldukça güvenli olarak kabul edilir. Bununla beraber, akıllı bir sözleşmenin kod kalitesi yine de onu geliştiren ekibin beceri düzeyine ve deneyimine bağlıdır. Akıllı sözleşme hataları, hack’ler, güvenlik açıkları ve istismarlar meydana gelebilir ve DEX kullanıcılarını fon kaybına karşı hassas hale getirebilir. Geliştiriciler, güvenlik denetimleri, hakemli kod ve ses testi uygulamaları yoluyla bu riski azaltabilir, ancak her zaman titizlik gerekir.

- Likidite riski — DEX’ler giderek daha popüler hale gelirken, bazı DEX pazarlarında likidite koşulları zayıf, bu da büyük miktarlarda kaymaya ve optimal olmayan bir kullanıcı deneyimine yol açıyor. Likiditenin ağ etkilerinin nasıl çalıştığına bağlı olarak (yüksek likidite daha fazla likidite çeker, düşük likidite daha az likidite çeker), ticaret faaliyetinin önemli kısımları hala merkezi borsalarda yürütülür ve bu da genellikle DEX ticaret çiftlerinde daha az likiditeye yol açar.

- Ön çalıştırma riski — Blok zinciri işlemlerinin genel yapısı nedeniyle, DEX alım satımları, farkında olmayan kullanıcılardan değer çekmeye çalışan arbitrajcılar veya maksimum çıkarılabilir değer (MEV) botları tarafından önden çalıştırılabilir. Geleneksel pazarlardaki yüksek frekanslı tüccarlara benzer şekilde, bu botlar, sıradan kullanıcıların DEX işlemlerinden yararlanmak için daha yüksek işlem ücretleri ödeyerek ve ağ gecikmesini optimize ederek piyasa verimsizliklerinden yararlanmaya çalışır.

- Merkezileşme riski — Birçok DEX, merkeziyetsizliği ve sansür direncini en üst düzeye çıkarmayı hedeflerken, merkezileşme noktaları hala mevcut olabilir. Bunlar arasında DEX’in merkezi sunucularda barındırılan eşleştirme motoru, DEX’in akıllı sözleşmelerine idari erişime sahip olan geliştirme ekibi ve diğerleri arasında düşük kaliteli simge köprüleme altyapısının kullanımı yer alıyor.

- Ağ riski — Varlıkların değişimi bir blok zinciri tarafından kolaylaştırıldığından, ağda tıkanıklık veya aksama süresi yaşanması durumunda DEX kullanımı aşırı derecede pahalı veya tamamen imkansız olabilir ve DEX kullanıcılarını piyasa hareketlerine karşı duyarlı hale getirir.

Yukarıdakilere ek olarak, bazı kullanıcılar özel anahtarlarının tam velayetine sahip olmayı göz korkutucu bir olasılık olarak görebiliyor. Birinin varlıkları üzerinde tam kontrole sahip olması Web3 vizyonunun sunduğu ana avantajlardan biri olsa da , birçok kullanıcı varlıklarının velayetinin üçüncü bir tarafa emanet edilmesini tercih edebilir. Bununla birlikte, iyi güvenlik ve anahtar yönetim uygulamalarını izlemek, daha fazla kullanıcının, açık kaynaklı finansal hizmetlerden oluşan karmaşık bir ekosisteme erişirken varlıkları üzerinde tam kontrol sağlamanın avantajlarından yararlanmasına olanak tanıyabilir.

DEX’ler Güvenliği Artırmak ve Gelişmiş Özelliklerin Kilidini Açmak İçin Chainlink’i Nasıl Kullanabilir?

DEX’ler, protokollerinin esnekliğini artırmak ve kullanıcıların merkezi altyapıdan aşina olabilecekleri gelişmiş özellikleri tanıtmak için Chainlink oracle hizmetlerini kullanabilir.☻

Chainlink Fiyat Beslemeleri , kripto para birimleri, emtialar, forex, endeksler ve daha fazlası hakkında doğru, güvenli ve güvenilir finansal piyasa verileri sağlar ve çok zincirli ekosistem genelinde DeFi uygulamaları için on milyarlarca doların güvenliğini sağlamaya yardımcı olur.

⇰ Chainlink merkezi olmayan oracle ağlarını kullanan dApp’ler, zincir dışı fiyat verilerini basit, güvenli ve merkezi olmayan bir şekilde alabilir ve bu verilere dayalı eylemleri yürütebilir.

⇰ DEX protokolleri, güvenilir fiyat dönüşümleri, bir ön uçta doğru görüntüleme fiyatları veya hisse ödüllerinin ve paydaşlara ücret dağıtımlarının güvenli hesaplanması için Chainlink Fiyat Beslemelerini kullanabilir. Marj veya vadeli işlem sözleşmeleri içeren DEX’lerde Fiyat Beslemeleri, teminat varlıklarının doğru fiyatlandırılmasını ve tasfiyelerin doğru şekilde işlenmesini sağlamaya yardımcı olabilir.

⇰ Chainlink Fiyat Beslemeleri ayrıca, savaşta test edilmiş bir fiyat verisi kaynağının korunmaya yardımcı olabileceği aykırı değerdeki piyasa olaylarına karşı protokollerinin esnekliğini artırmak isteyen DEX’ler tarafından ek bir destek olarak da kullanılabilir. Güvenli fiyat altyapısı ayrıca fiyat izleme ve finansal analiz altyapısının güvenliğini ve doğruluğunu sağlamaya ve farklı merkezi olmayan borsalar arasında arbitraj stratejileri oluşturmaya ve yönetmeye yardımcı olabilir.

⇰ Merkezi olmayan bir otomasyon çözümü olan Chainlink Keepers , uçtan uca akıllı sözleşme otomasyonu aracılığıyla gelişmiş özelliklerin tanıtılmasını desteklemek için DeFi ekosisteminde de yaygın olarak kullanılmaktadır . Chainlink Keepers, kullanıcı tanımlı koşulları izlemek için merkezi olmayan ve güvenilir zincir dışı hesaplama kullanır ve ardından bu koşullar yerine getirildiğinde zincir üstü işlevleri çağırır.

⇰ Chainlink Keepers, varlık fiyatları önceden tanımlanmış fiyat noktalarını aştığında limit emirlerini tetikleyebilir, tüccarların portföyleri üzerinde daha ayrıntılı bir kontrole sahip olmalarını sağlar ve geliştirme ekiplerinin zaman ve kaynaklarından tasarruf ederek daha sonra protokollerinin temel iş mantığını geliştirmek için harcayabilirler. Keeper’lar ayrıca işlem ücretlerinin ve bahis ödüllerinin periyodik dağıtımını otomatikleştirmek için de kullanılabilirler.☻

Çözüm! ☻

DEX’ler, kripto para ekosisteminin temel direği olup, kullanıcıların aracılara ihtiyaç duymadan dijital varlıkları eşler arası bir şekilde değiştirmesine olanak tanır.

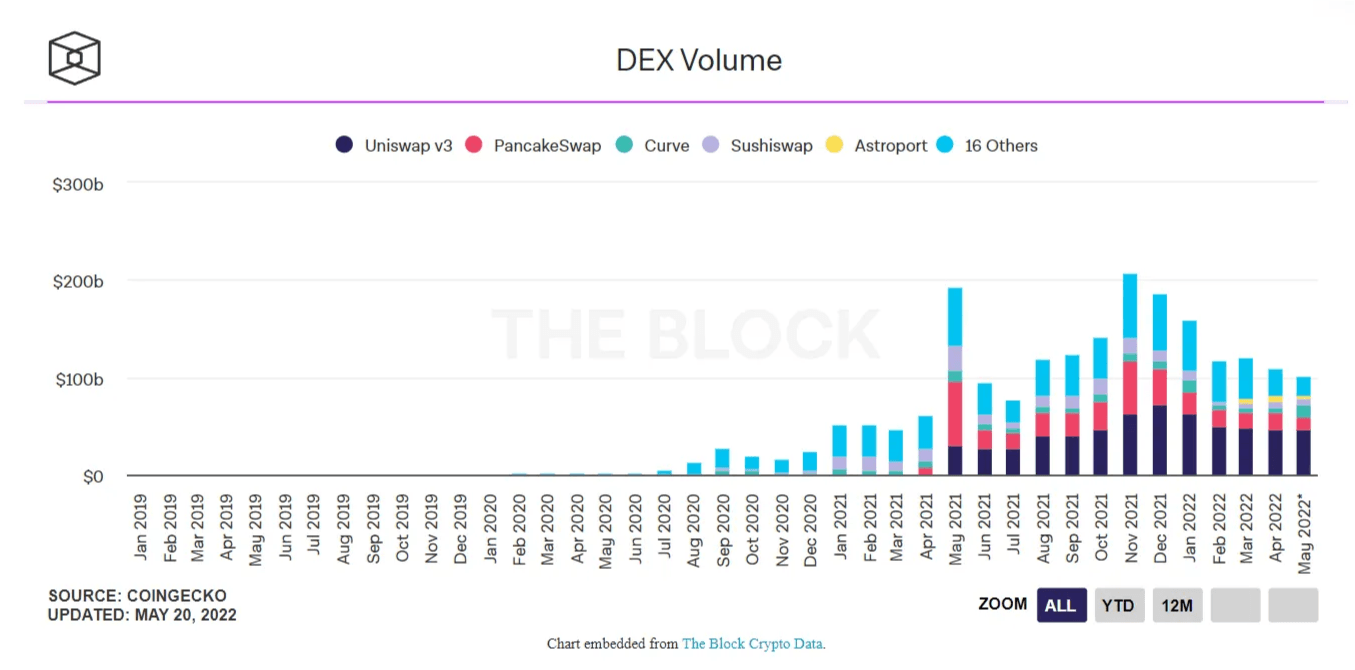

☞ DEX’ler, yeni piyasaya sürülen tokenler için sağladıkları anlık likidite, sorunsuz işe alım deneyimleri ve sağladıkları ticaret ve likidite tedarikine demokratik erişim nedeniyle son birkaç yılda artan bir şekilde benimsendi ve daha da benimsenmeye devam ediyor.

☞ Alım satım faaliyetlerinin çoğunluğunun DEX’lere geçiş yapıp yapmayacağı ve mevcut DEX tasarımlarının uzun vadeli büyümeyi ve kurumsal kabulü destekleyip desteklemeyeceği henüz belli değil .

☞ Bununla birlikte, DEX’lerin kripto para ekosistemi için hayati bir altyapı olarak kalması ve işlem ölçeklenebilirliği, akıllı sözleşme güvenliği, yönetişim altyapısı ve kullanıcı deneyiminde iyileştirmeler görmeye devam etmesi bekleniyor.